KHO:n ratkaisu arvonlisäverokäsittelystä yrityssaneeraustilanteissa

Korkein hallinto-oikeus on antanut ratkaisun arvonlisäverokäsittelystä yrityssaneeraustilanteessa. Ratkaisun KHO 2023:41 mukaan velallisyhtiön ei tarvinnut oikaista ostosta tekemäänsä arvonlisäverovähennystä tilanteessa, jossa myyjän myyntisaatavaa leikattiin velallisen yrityssaneerauksessa lopullisesti siltä osin, kun tämä ei käyttänyt mahdollisuutta muuntaa saatavansa velallisyhtiön osakkeiksi.

Ratkaisussa lähdetiin siitä, että arvonlisäverolain 118 pykälän mukaan ostajan on oikaistava vähentämänsä vero tilanteissa, joissa tämä saa esimerkiksi vuosi- ja vaihtoalennuksen, ostohyvityksen tai korvauksen palautetuista pakkauksista ja kuljetustarvikkeista. Kyseinen säännös ei kuitenkaan vaadi oikaiseman arvonlisäverovähennystä, vaikka myyjä luottotappion vuoksi voi arvonlisäverolain 78 pykälän 1 momentin 3 kohdassa esitetyn nimenomaisen säännöksen mukaan oikaista myynnistä suoritettavaa veroaan.

Lue lisää Tilisanomista

Tilisanomien verkkosivuilla Taina Majuri Intrumilta kertoo, miten velkoja voi turvata saatavansa yrityssaneeraustilanteessa. Lue lisää Tilisanomista!

Arvonlisäverolaissa luottotappion käsitettä ei ole määritelty. Korkeimman hallinto-oikeuden ratkaisussa KHO 1997:69 myyjällä oli oikeus käsitellä verolliseen myyntiin kohdistuvana luottotappiona se osuus myyntisaatavasta, joka oli leikattu asiakkaan velkasaneerausohjelmassa. Luottotappiona voidaan siis pitää myös sellaista osaa saamisesta, joka ei ole enää perittävissä.

Yrityksen tuloverotuksessa velallisyritykselle ei synny veronalaista tuloa, kun tämä saa anteeksi velkojalle arvottoman velan (KHO 12.1.2010 t. 20). Elinkeinoverolain 4 pykälän säännösten mukaan veronalaisia elinkeinotuloja ovat elinkeinotoiminnassa rahana tai rahanarvoisena etuutena saadut tulot. Jos velallinen on maksukyvytön, velka on arvoton eikä sen anteeksiannosta synny rahanarvoisena etuutena saatua tuloa.

Jos yritysvelallisen liiketoiminta tervehtyy saneerausmenettelyn aikana ja velallinen maksaa lisäjako-osuutta leikatuille veloille, kyse ei ymmärtääkseni ole elinkeinoverolain 7 pykälän mukaisesta verotuksessa vähennyskelpoisesta menosta vaan edelleen pääomasuorituksesta ja velan maksamisesta.

Kun yrityssaneeraustilanteita tarkastellaan velkojan kannalta, aiheesta löytyy tuore korkeimman hallinto-oikeuden ratkaisu viime vuodelta. Ratkaisussa KHO 2022:108 yritysvelkojan rahasaatavaa oli leikattu yrityssaneerauksessa. Velkoja sai ratkaisun mukaan vähentää leikatun saamisen lopullisena arvonalentumisena elinkeinotulon verotuksessaan elinkeinoverolain 17 pykälän 2 momentin nojalla.

Ilmeisesti on niin, että suhteellisen harvoissa tilanteissa lisäjako-osuus tulee edes kyseeseen. Saneeraushakemus saatetaan tosinaan tehdä yksinomaan vastatoimena velkojan konkurssihakemukselle, jolloin suunnitelmallisuus tervehdyttämistoimien osalta tällaisessa tilanteessa puuttuu. Korkein hallinto-oikeus lähtikin siitä, että arvonalentumista voidaan yrityssaneeraustilanteessa pitää leikattujen velkojen osalta elinkeinoverolain tarkoittamalla tavalla lopullisena.

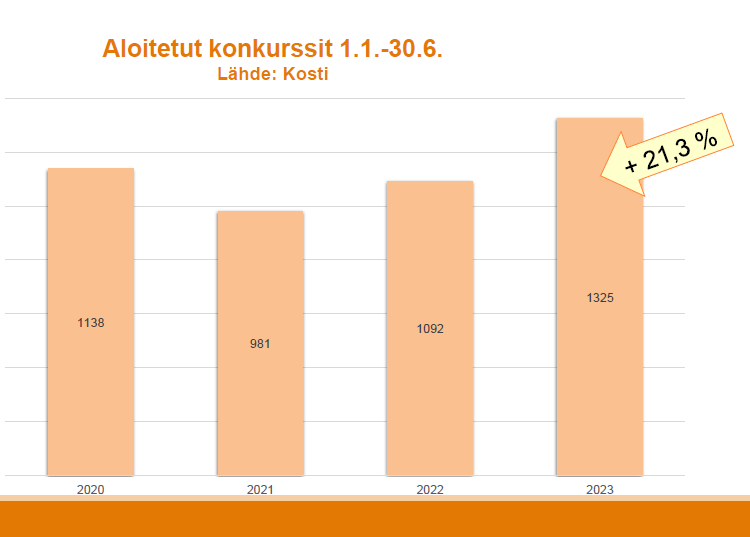

Yrityssaneeraus on ajankohtainen teema siitäkin syystä, että yrityssaneerauslain muutos tuli voimaan kesäkuun ensimmäinen päivä. Taina Majuri Intrumilta kertoo Tilisanomat-lehdessä näistä yrityssaneerauslain muutoksista ja siitä, miten velkoja voi turvata saatavansa yrityssaneerauksessa.